В данной статье предложена новая версия 2.0 авторской методики описания

Введение

Формализованность и регламентированность

Следует отметить, что задачи описания и оптимизации

Для чего описывать бизнес-процессы и поддерживать их в актуальном состоянии?

Описание

Рис. 1. Практические задачи, следующие из описания

Методика описания бизнес-процессов банка

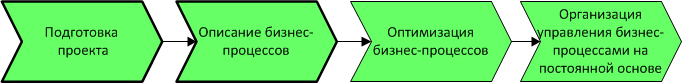

Методика состоит из двух этапов (см. рис. 2): подготовка проекта, описание

Рис. 2. Методика описания

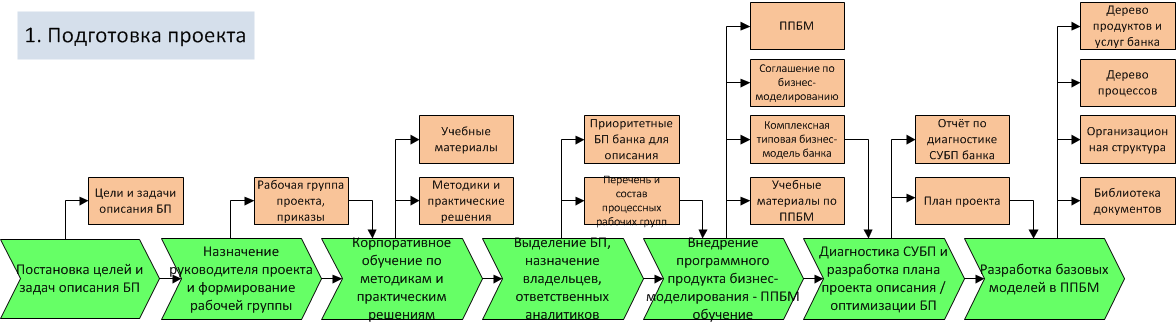

Этап «Подготовка проекта»

(см. рис. 3)

- Постановка целей и задач описания БП. Выполняется акционерами, либо правлением банка. От целей и задач зависит план проекта, способы, объём и детальность описания БП;

- Назначение руководителя проекта и формирование рабочей группы. Оформляется приказами по банку;

- Корпоративное обучение по методикам и практическим решениям. В рамках обучения выполняются практические задачи по описанию и оптимизации БП, приводятся примеры других банков, которые уже успешно выполнили данный проект. Обучение играет большую роль как инструмент повышения корпоративной культуры банка, лояльности персонала к изменениям, командообразования;

- Выделение БП, назначение владельцев и аналитиков. Составляется перечень БП банка, которые необходимо описать в первую очередь. У каждого БП должен быть назначен владелец (ответственный) и аналитик, который будет выполнять описание и актуализацию БП на постоянной основе. Критерии определения владельца процесса: компетентность (выполнение или знание большей части процесса), знание потребностей клиента, близость к нему и мотивированность на результат, наличие полномочий по управлению процессом, лидерство, наличие в распоряжении ресурсов для процесса. Также рекомендуется создавать процессные группы (команды), которые активно работают во многих банках;

- Внедрение программного продукта

бизнес-моделирования — ППБМ (например, Business Studio), обучение. ППБМ позволяет наиболее быстро и эффективно разработать графические модели БП, при этом регламенты БП формируются (генерируются) автоматически. В ППБМ, как и в любом другом программном обеспечении, есть большое количество «тонкостей» и особенностей, поэтому чтобы сэкономить время аналитиков, избежать ошибок при использовании и администрировании ППБМ, рекомендуется пройти профессиональное обучение. Более детальная информация приведена в книге [3]. Вместе с ППБМ внедряется «Комплексная типоваябизнес-модель банка» [1]; - Диагностика системы управления

бизнес-процессами (СУБП) в банке и разработка плана проекта описания / оптимизации БП. Выявляются компоненты СУБП, которые уже есть в банке и уровень их проработки. На основе этого и результатов предыдущих задач разрабатывается план проекта; - Разработка базовых моделей в ППБМ. Они включают: дерево продуктов и услуг банка, дерево процессов, организационная структура банка, библиотека документов др. Примеры всех моделей представлены в [1] и [2].

Рис. 3. Этап «Подготовка проекта»

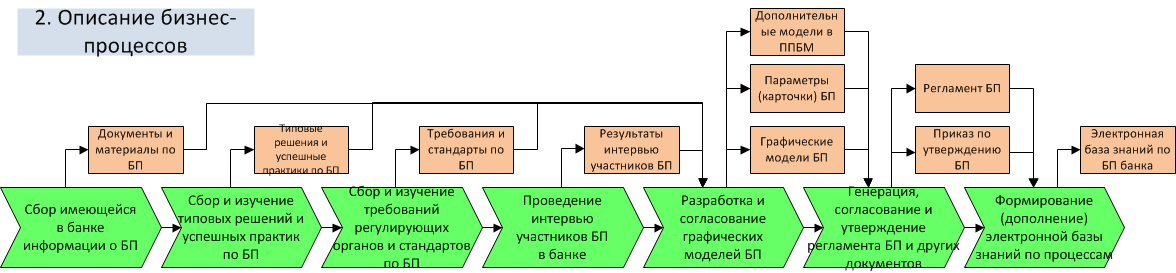

Этап «Описание бизнес-процессов »

(см. Рис. 4)

- Сбор имеющейся в банке информации о БП. Если БП описывается не «с нуля», то собираются документы и материалы по БП, которые уже есть в банке;

- Сбор и изучение типовых решений и успешных практик по БП. Если БП описывается «с нуля», то наличие готовых типовых моделей значительно ускорит и облегчит работу. Именно для этого автором более 10 лет ведётся разработка и наполнение «Комплексной типовой

бизнес-модели банка» [1]; - Сбор и изучение требований регулирующих органов и стандартов по БП. Требования регулирующих органов (например, Банка России) должны быть проработаны при описании БП в обязательном порядке. По БП также есть различные международные и отраслевые стандарты (например, в области информационной безопасности, ITIL/ITSM, стандарты качества банковской деятельности от Ассоциации Российских Банков и др.). Банк должен проработать требования выбранных стандартов при необходимости сертификации на соответствие;

- Проведение интервью участников БП в банке. Основные правила проведения интервью, которых рекомендуется придерживаться при описании

бизнес-процессов :- Старайтесь выстраивать и фиксировать мысли собеседника в строго логичном и последовательном порядке;

- Внимательно слушайте, задавайте наводящие вопросы, чтобы узнать все «тонкости»

бизнес-процессов ; - Тщательно готовьтесь к интервью, изучайте и используйте типовые решения (например [1]), при возможности не занимайте слишком много времени у собеседника.

- Разработка и согласование графических моделей БП. Следует правильно выбрать нотацию (совокупность графических фигур и правил их использования для графического описания

бизнес-процессов ). Основные нотации разделены на 2 уровня: верхний уровень (IDEF0, Basic Flow Chart, VAD), нижний уровень (Cross Functional Flow Chart, EPC, BPMN). На графических моделях и в карточках процессов указываются различные параметры: требования к срокам, комментарии, ссылки на системы автоматизации, бухгалтерские проводкии т. п. Параллельно дополняются другие справочники в ППБМ: библиотека документов по процессам, материальные потоки, события, оргструктураи т. п. ; - Генерация, согласование и утверждение регламента БП и других документов. Регламенты генерируются автоматически в ППБМ на основе моделей БП. Полнота и качество регламентов полностью зависят от детализации моделей, заданных параметров (свойств) БП и настроек;

- Формирование (дополнение) электронной базы знаний по процессам (

бизнес-портала ).Бизнес-портал — это электронная база знаний по БП и деятельности банка в целом. Формируется автоматически ППБМ (например, Business Studio) на основе разработанныхбизнес-моделей . Формат представления:веб-сайт (совокупностьHTML-страниц ), размещаемых на внутреннемвеб-портале банка. Позволяет обращаться к базе знаний банка из любой точки мира и с любого устройства. Имеет встроенную систему поиска и навигации по всей информации, разграничение прав доступа сотрудников, персональную страницу для каждого сотрудника, возможность работы с показателями KPI, возможность обратной связи от сотрудников (онлайн-обсуждение процессов, голосованияи т. п. ).

Рис. 4. Этап «Описание

Какой выбрать уровень детальности описания бизнес-процесса ?

- Умеренная детализация (взаимодействие подразделений банка)

Выполняется, когда важно знать только общуюбизнес-логику процесса, взаимодействие участников процесса. Кто и какие функции выполняет, за что отвечает, а как они это делают уже не важно; - Полная детализация

Выполняется, когда важно знать тонкости исполнения каждой функции, когда у процесса очень много нюансов, альтернатив. Необходима для обучения сотрудников и автоматизации (т. е. БП описывается на языке функций автоматизированной банковской системы — АБС).

Что сделать, чтобы регламенты «работали» (исполнялись на практике)?

- Использование специализированных программных продуктов для автоматизации этапов построения системы регламентации;

- Обучение сотрудников, проведение

PR-мероприятий для повышения лояльности сотрудников к регламентации деятельности банка; - Регламенты и графические модели БП должны быть простыми и понятными сотрудникам, которые будут с ними работать;

- Поддержание регламентов в актуальном состоянии, своевременное архивирование устаревших документов;

- Обеспечение порядка и иерархичности в системе регламентации;

- Внедрение в банке инструментов контроля знания регламентов и тестирования сотрудников на регулярной основе.

Централизованное и децентрализованное описание процессов

Подразделения, выполняющие все работы по

- Подразделение (отдел) по управлению / администрированию / организации / контролю / разработке / оптимизации / изменению

бизнес-процессов ; - Подразделение организационного развития;

- Подразделение методологии / регламентации / стандартизации;

- Подразделение разработки продуктов и маркетинга.

В крупных и средних банках помимо данных отделов работают децентрализованные отделы

В таком случае централизованный отдел занимается разработкой и оптимизацией ключевых

Децентрализованные отделы (аналитики) сосредоточены каждый на своем процессе и передают результаты для обработки и объединения в централизованный отдел. Это удобная и эффективная схема работы,

Планы работ с бизнес-процессами банка

Рассмотрим общий план работ (от простого к сложному), который уже многократно апробирован автором на проектах в различных банках.

План «Минимум» необходимо выполнить обязательно,

План «Медиум» желательно выполнить после полной проработки плана «минимум». Он содержит основные задачи для работы с

План «Максимум» содержит наиболее сложные задачи, которые требуют значительного привлечения ресурсов и качественной проработки нижележащих планов.

План «Минимум»

- Внедрение профессионального программного продукта

бизнес-моделирования (например, Business Studio); - Разработка дерева БП и назначение владельцев;

- Разработка базовых моделей (дерево продуктов, оргструктуры, документов);

- Графическое описание БП и формирование регламентов;

- Формирование базы знаний по работе банка на основе БП и доведение до сотрудников.

План «Медиум»

- Создание отдела

бизнес-процессов и методологии, комитета побизнес-процессам банка и процессных рабочих групп на постоянной основе; - Разработка стратегии для каждого БП (желательно по методике BSC);

- Разработка и контроль показателей KPI для каждого БП;

- Разработка нормативов по времени (требований к срокам) БП и инструментов их контроля;

- Организация управления операционными рисками БП.

План «Максимум»

Функционально-стоимостной анализ и расчёт стоимости БП;- Оптимизация, актуализация БП на постоянной основе в соответствии с требованиями клиентов и ведущим практиками банковской отрасли, внедрение инноваций;

- Передача БП на выполнение в

BPM-системы (для организации оперативного управления и электронного документооборота); - Построение комплексной

бизнес-модели банка на основе БП; - Внедрение стандартов качества БП.

Заключение

По разным данным, более половины российских банков из TOP 100 занимаются

- Имеют в штате подразделение, специализирующееся на описании и оптимизации

бизнес-процессов , управлениибизнес-процессами ; - Имеют профессиональный программный продукт

бизнес-моделирования (например, Business Studio); - Имеют все компоненты системы управления

бизнес-процессами (СУБП): дерево БП с назначенными владельцами, модели, регламенты и стандарты БП с установленными показателями и др.

Поэтому очень важно, чтобы эта работа по внедрению методологии описания бизнес процессов не останавливалась и распространялась на всю банковскую отрасль, включая средние и региональные банки. Качественно описанные и отлаженные

Источники информации

[1] Комплексная типовая

[2] Исаев

[3] Исаев Р.А. Секреты успешных банков:

Январь 2015 г.